Le oscillazioni bancarie inflitte dalla Fed persistono mentre gli investitori si preoccupano per Deutsche Bank

È straordinario vedere la Fed determinata a continuare a spingere banche e investitori nel fosso in nome della lotta contro un’inflazione che non può riparare. Da quando in qua le banche si mettono nei guai per le perdite sui buoni del Tesoro?

Lo schema tipico è che la banca centrale alza i tassi in ritardo in un ciclo economico, e “in ritardo nel ciclo” generalmente include prestiti eccessivamente permissivi. L’economia si indebolisce e i prestiti (e le obbligazioni) iniziano ad andare male. Alcune banche sono fortemente esposte a crediti deboli e iniziano ad avere problemi con i finanziamenti, a causa della fuga dei depositi e/o dei problemi con il finanziamento a breve termine. Se un numero sufficiente di banche inizia a sembrare malato, i prestatori e le controparti iniziano a ritirarsi su larga scala, temendo di non sapere abbastanza su chi potrebbe chinarsi accanto a correre dei rischi. Ciò comporta una diffusa impossibilità di ottenere finanziamenti, anche da istituzioni piuttosto solide. Entrano le banche centrali che aprono strutture speciali… e non fanno molto in termini di richieste, anche dopo che la crisi immediata è passata. 1

Invece, abbiamo perdite sui tassi di interesse prodotte direttamente dalla Fed che spinge anche se i tassi di interesse aumentano rapidamente e con forza. Un collega economista ritiene ridicolo il panico e il rifiuto della Fed di fare marcia indietro.

Intendiamoci, questo non vuol dire che i finanzieri sfuggirebbero al giorno della resa dei conti dopo un periodo così lungo di soldi super facili. Nel suo ultimo post su Naked Capitalism, l’esperto di derivati Satyajit Das ha presentato un lungo elenco di potenziali punti critici per una conflagrazione del settore bancario. Ma questo avrebbe dovuto essere ovvio per la Fed e le altre banche centrali, in particolare dopo la crisi di taper del 2014. I regolatori finanziari avrebbero dovuto fare pressioni per ottenere più capitale se un semplice attacco sibilante del mercato avesse davvero spaventato Bernanke così tanto da farlo cedere. Ma le autorità avevano conferito molta credibilità personale e istituzionale all’idea che le deboli riforme post-crisi fossero sufficienti. Come potevano tornare indietro e ammettere: “Oopsie, abbiamo abbassato troppo i tassi, quindi abbiamo bisogno di tutti voi per rafforzare i vostri bilanci in modo da poterlo sciogliere”. Ritirarsi da questo pasticcio il più attentamente possibile sarebbe stata l’opzione più saggia, ma questo gruppo non è grande per saggezza o cautela.

Ora ci troviamo in una fase intermedia in cui il sistema finanziario potrebbe uscire dalle sue oscillazioni e avere un periodo di navigazione relativamente calmo, oppure la crisi potrebbe peggiorare. Mentre cerco di evitare le previsioni (il vecchio detto dice: “Se devi prevedere, prevedi spesso”), il fatto che il primo articolo del Wall Street Journal sul panico bancario sia molto al di sotto della piega dice che i nervi sono meno logori. Allo stesso modo, al Financial Times, nessuna delle due storie principali riguarda lo tsuris bancario e c’è solo una storia correlata, e quindi non riguarda le ruote che cadono ( il capo di L&G afferma che il livellamento del Regno Unito “fallisce” e le turbolenze bancarie non aiuteranno ) .

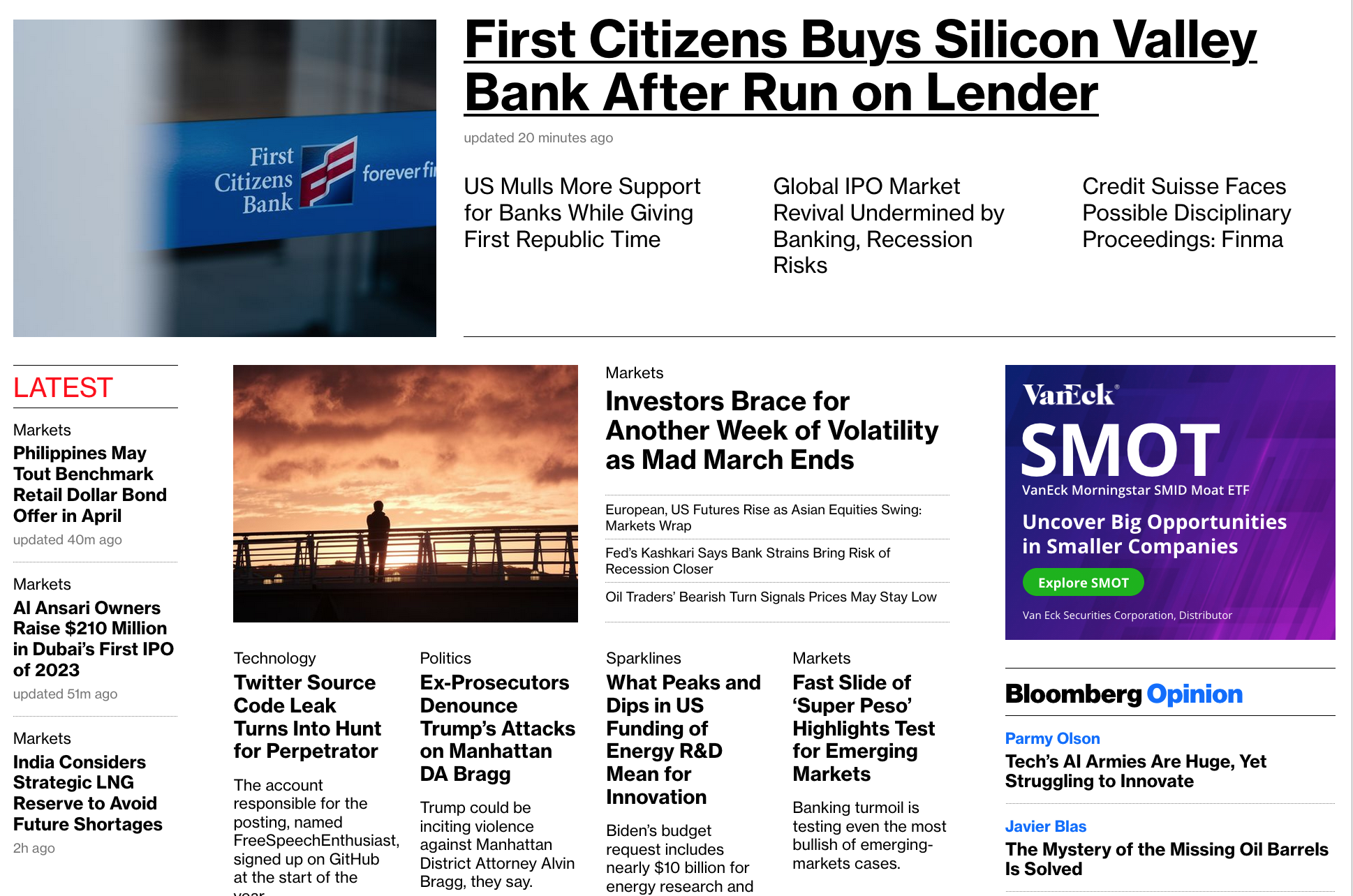

Bloomberg fornisce al pasticcio bancario una posizione di vantaggio, ma i titoli segnalano che le cose vengono gestite, anche se spettatori presumibilmente innocenti come il mercato IPO sono stati colpiti:

Anche se i media stanno segnalando che i mercati finanziari stanno uscendo dalla fase acuta del panico, non scommetterei che i problemi bancari siano finiti.

Innanzitutto, la Fed sta prendendo le peggiori decisioni possibili per quanto riguarda la salute del sistema finanziario. Sta intraprendendo un disastroso percorso di forte aumento del sostegno alle banche, senza nemmeno suggerire loro di essere soggette a maggiori vincoli. Questa è una licenza per comportamenti ancora più dissoluti e perdite finali maggiori. E allo stesso tempo, la Fed sta mettendo a dura prova il sistema finanziario non cedendo o addirittura sospendendo i suoi aumenti dei tassi.

Quindi, mentre la cattiva medicina della banca centrale spinge l’economia in recessione, oltre alle perdite sui tassi di interesse, assisteremo a un aumento delle perdite sul credito.

In secondo luogo, le Eurobanche, in particolare Deutsche Bank e il sistema bancario italiano, sono entrambe in uno stato di indebolimento e non ci vorrà molto per metterle in crisi. Nonostante i discorsi allegri a Bloomberg secondo cui, a differenza di Credit Suisse, Deutsche non ha subito prelievi di depositi prolungati e ha solo piccoli problemi in questo momento ( Le differenze tra Deutsche Bank e Credit Suisse ), Deutsche è stata a lungo molto sottocapitalizzata ed è stata sotto osservazione bancaria in lista per così tanto tempo che gli investitori lo guardano con scetticismo.

Sia la Deutsche che le banche italiane sono anche esposte alla sottostante debolezza delle loro economie, vale a dire, essendo i due paesi più dipendenti dal gas russo a buon mercato. Sebbene l’Europa sia sfuggita a una grave crisi energetica lo scorso inverno, ciò è dovuto al clima mite, ai sussidi governativi al consumo energetico e alla conservazione. Quest’ultimo comprendeva la sospensione della produzione e la chiusura di alcune fabbriche ad alta intensità energetica in Germania. Questa deindustrializzazione è destinata a indebolire l’economia tedesca in modo permanente e generare anche declassamenti dei prestiti e perdite per le aziende che hanno ridotto la capacità. Le condizioni di recessione colpiranno i profitti di società altrimenti poco esposte all’aumento dei prezzi dell’energia.

Oh, e i leader europei hanno tranquillamente affermato che i sussidi energetici il prossimo inverno saranno ridotti o revocati. Anche se l’Europa fosse in grado di compensare la maggior parte del gas russo perso con il GNL, il costo sarebbe molto più alto.

In terzo luogo, si ritiene che Deutsche abbia un’esposizione significativa agli immobili commerciali statunitensi, che sembrano già promettenti. I tassi di occupazione degli uffici nei principali centri urbani sono ben al di sotto dei picchi pre-Covid. Molti inquilini stanno riducendo la loro metratura quando i loro contratti di locazione attuali vengono rinnovati. Allo stesso modo, l’espansione del magazzino è andata al contrario. A partire da un anno fa, Amazon ha cancellato e ritardato i magazzini come porto di un importante sforzo di riduzione dei costi.

Mentre il mercato immobiliare commerciale statunitense non è grande come il mercato residenziale, ricorda che sono stati solo i mutui subprime a crollare. Durante la crisi dei pignoramenti, le perdite sui mutui “prime”, sebbene ben al di sopra delle riserve per perdite di Fannie e Freddie, erano notevolmente inferiori in termini percentuali. Devo ancora vedere le stime delle dimensioni dei settori del prestito immobiliare commerciale che sono a rischio per confrontarle con i prestiti subprime. E anche se le aree problematiche degli immobili commerciali non sono davvero troppo grandi rispetto ai subprime, ricorda che se un’istituzione troppo grande per fallire è fortemente esposta, potrebbe comunque dare il via a una crisi.

Infine, mentre è effettivamente possibile fare un’ipotesi informata sullo stato di salute delle banche di piccole e medie dimensioni, è quasi impossibile essere sicuri di ciò che sta accadendo presso i giocatori TBTF, sia a causa dei loro portafogli di trading molto grandi sia dei loro maggiore complessità aziendale. L’effettiva opacità significa che il panico si diffonde facilmente in assenza di informazioni solide.

Questa sezione di un post di Steve Waldman del 2010 è perenne:

Il capitale bancario non può essere misurato. Pensaci finché non lo capisci davvero. Le “grandi istituzioni finanziarie complesse” riportano rapporti di leva finanziaria e capitale di “primo livello” e tutti i tipi di roba aromatica. Ma quei numeri non hanno senso. Per qualsiasi istituto finanziario complesso di grandi dimensioni con leva al limite proposto dalla Camera di 15×, un intervallo di confidenza ragionevole intorno alla sua stima del capitale bancario sarebbe maggiore del 100% del valore riportato. In inglese, non possiamo distinguere “ben capitalizzati” dalle banche insolventi, anche in tempi favorevoli e indipendentemente dalle loro dichiarazioni formali.

Lehman è un esempio calzante. Il 10 settembre 2008, Lehman ha registrato un capitale di “primo livello” dell’11% e una “leva netta” molto prudente. Il 25-15 settembre 2008, Lehman ha dichiarato bancarotta. Nonostante il patrimonio netto riportato di $ 28,4 miliardi appena prima del fallimento, il patrimonio netto della holding in liquidazione è stimato ovunque da $ 20 miliardi negativi a $ 130 miliardi, il che implica un’oscillazione di valore compresa tra $ 50 miliardi e $ 160 miliardi. È scioccante. Per un’impresa industriale, ci si aspetta che il valore di liquidazione sia molto inferiore al valore di “continuità aziendale”, perché il capitale fisso destinato a un particolare processo produttivo non può essere facilmente riutilizzato e deve essere smontato e venduto come rottame. Ma le attività di una società di partecipazione finanziaria sono unità di business e posizioni finanziarie, che possono essere vendute se hanno valore. SÌ, la liquidazione colpisce il valore e la reputazione del “franchising” intangibile, ma tali attività sono per lo più escluse dai bilanci delle banche e sono certamente escluse dai calcoli del capitale di “primo livello”. La liquidazione ordinata di una holding finanziaria ben capitalizzata dovrebbe produrre qualcosa di simile a un patrimonio netto tangibile, che per Lehman sarebbe stato di circa 24 miliardi di dollari.

Quindi Lehman ha dichiarato erroneamente il suo patrimonio netto, giusto? Non secondo la legge. Dal Rapporto Valukas, Sezione III.A.2: Valutazione — Riepilogo esecutivo:

L’esaminatore non ha trovato prove sufficienti a sostegno di un’accusa colorabile per violazione del dovere fiduciario in relazione a nessuna delle valutazioni di Lehman. In particolare, nel terzo trimestre 2008 vi sono evidenze che alcuni dirigenti hanno avvertito pressioni per non effettuare tutte le svalutazioni su posizioni immobiliari che ritenevano opportune; ci sono alcune prove che la pressione abbia effettivamente portato a voti irragionevoli. Ma, poiché le prove sono in conflitto, l’esaminatore determina che non ci sono prove sufficienti per sostenere un’affermazione colorabile secondo cui l’alta dirigenza di Lehman ha imposto limiti arbitrari alle svalutazioni delle posizioni immobiliari durante quel trimestre.

In altre parole, il resoconto legale definitivo del fallimento di Lehman ha concluso che mentre i dirigenti possono aver oscurato un po’ le cose, dal punto di vista di ciò che è perseguibile all’interno della legge, le valutazioni di Lehman erano legalmente indistinguibili dall’accuratezza. Tuttavia, la stima del patrimonio netto calcolata da queste valutazioni si è rivelata sbagliata del 200% o più.

Gli avvocati del diavolo e Dick Fuld obietteranno qui. Sì, “l’evento di insolvenza” di Lehman ha comportato la risoluzione anticipata di molti contratti derivati e la garanzia collaterale su tali contratti è stata estorta dall’azienda. Ma la chiusura di una posizione in derivati mark-to-market non influisce sul patrimonio netto di un’azienda, ma solo sulla sua esposizione. Potrebbero verificarsi variazioni a breve termine del patrimonio netto oggetto di comunicazione in quanto i derivati contabilizzati come coperture e non valutati al mercato vengono chiusi, ma se le posizioni fossero effettivamente coperture, i guadagni non dichiarati su altre attività non valutate al mercato dovrebbero alla fine compensare quelle accuse. Ancora una volta, la variazione a lungo termine del patrimonio netto dell’impresa dovrebbe essere pari a zero. Ci sono costi di transazione associati alla gestione di una liquidazione, ma quelli sarebbero minimi rispetto all’entità di queste perdite. I mercati hanno fatto molto male dopo il fallimento di Lehman, ma contrariamente alla credenza popolare, Lehman non è mai stata costretta a “svendite forzate” dei suoi beni. Era e resta in ordinata liquidazione. Lo scorso luglio, più di 9 mesi dopo il fallimento della banca, il liquidatore di Lehman ha riferito che solo una “frazione” delle attività dell’azienda era stata venduta e che il processo sarebbe durato almeno due anni. Forse le stime pessimistiche del valore di Lehman sono state fatte durante il nadir dei prezzi delle attività dello scorso anno, e il patrimonio netto dichiarato di Lehman sembra più ragionevole ora che molti beni si sono ripresi. Ma se le attività di Lehman sono state così profondamente colpite dalle turbolenze della scorsa primavera che un’accurata capitalizzazione di settembre di $ 28 miliardi è passata in rosso di decine di miliardi di dollari, com’è plausibile che i concorrenti di Lehman abbiano subito colpi molto più modesti durante quel periodo? A meno che la sensibilità delle attività di Lehman ai mercati dell’anno scorso non fosse molto,

Ci perdiamo in dettagli e discussioni meschine. La linea di fondo è semplice. Le posizioni patrimoniali segnalate da “grandi istituzioni finanziarie complesse” sono così difficili da calcolare che l’intervallo di confidenza che circonda tali stime è maggiore del 100% anche per una banca “prudenziale” con leva a 11 volte il capitale di classe 1.

È quasi garantito che gli errori nel capitale dichiarato siano sopravvalutazioni. Le società finanziarie complesse e altamente indebitate sono diverse da altri tipi di società in quanto l’ombreggiatura ottimistica dei valori degli asset aumenta il valore dell’azienda a lungo termine. Sì, i manager di tutti i tipi di aziende gestiscono guadagni e valutazioni per lusingarsi e massimizzare la remunerazione basata sulle prestazioni. E gli azionisti a breve termine di qualsiasi azienda godono di errori ottimistici che coincidono con le loro vendite pianificate. Ma gli azionisti a lungo termine di società non finanziarie preferiscono conti prudenti, perché in caso di crisi di liquidità, le aziende devono fare affidamento su finanziatori esterni che esamineranno in modo indipendente i libri contabili. Il costo per gli azionisti della mancata raccolta di liquidità alla scadenza delle cambiali è molto elevato. C’è, nel gergo, una “funzione di perdita asimmetrica”.

Quindi, per le società finanziarie grandi e complesse, il capitale non può essere misurato con sufficiente precisione per distinguere le banche prudentemente solvibili da quelle insolventi, e le posizioni patrimoniali sono sempre imbottite in modo ottimistico.

Quindi non è folle per gli investitori e le controparti scappare quando le banche iniziano a sembrare malsane. Purtroppo, il loro gioco di fiducia dipende sempre più dal sostegno statale.

____

1 Alcuni lettori potrebbero obiettare che la crisi S&L è stata una crisi dei tassi di interesse, non una crisi del credito. È vero che nella prima ondata, alla fine degli anni ’70, le S&L, intrappolate tra i loro libri ipotecari a lunga data e la fine dei depositi regolamentati, furono colpite da crescenti perdite durante gli anni ’70 inflazionistici. Ma invece di chiudere le istituzioni malate, le autorità di regolamentazione si sono impegnate in una prima versione di estendere e fingere. Come dice un ottimo articolo della Federal Reserve History :

Le S&L erogavano principalmente mutui a tasso fisso a lungo termine. Quando i tassi di interesse sono aumentati, questi mutui hanno perso una notevole quantità di valore, il che ha sostanzialmente spazzato via il patrimonio netto del settore S&L. I responsabili politici hanno risposto approvando il Depository Institutions Deregulation and Monetary Control Act del 1980. Ma i regolatori federali non disponevano di risorse sufficienti per far fronte alle perdite subite dalle S&L. Quindi, invece, hanno preso provvedimenti per deregolamentare l’industria nella speranza che potesse uscire dai suoi problemi. I problemi del settore, tuttavia, sono diventati ancora più gravi….

Come risultato di questi cambiamenti normativi e legislativi, il settore S&L ha registrato una rapida crescita. Dal 1982 al 1985, le attività del settore dell’usato sono cresciute del 56%, più del doppio del tasso del 24% osservato nelle banche. Questa crescita è stata alimentata da un afflusso di depositi quando i parsimoniosi di zombi hanno iniziato a pagare tassi sempre più alti per attirare fondi. Questi zombi si stavano impegnando in una strategia “tutto per tutto” di investire in progetti sempre più rischiosi, sperando che avrebbero ripagato con rendimenti più elevati. Se questi rendimenti non si fossero concretizzati, alla fine sarebbero stati i contribuenti a pagare il conto, poiché gli zombi erano già insolventi e le risorse del FSLIC non erano sufficienti per coprire le perdite.

Per maggiori dettagli, vedi The Best Way to Rob a Bank Is to Pown One di Bill Black .

Fonte: nakedCapitalism